Bộ Tài chính vừa phê duyệt Đề án “Chuyển đổi mô hình và phương pháp quản lý thuế đối với hộ kinh doanh khi xoá bỏ thuế khoán” có hiệu lực từ 1/1/2026.

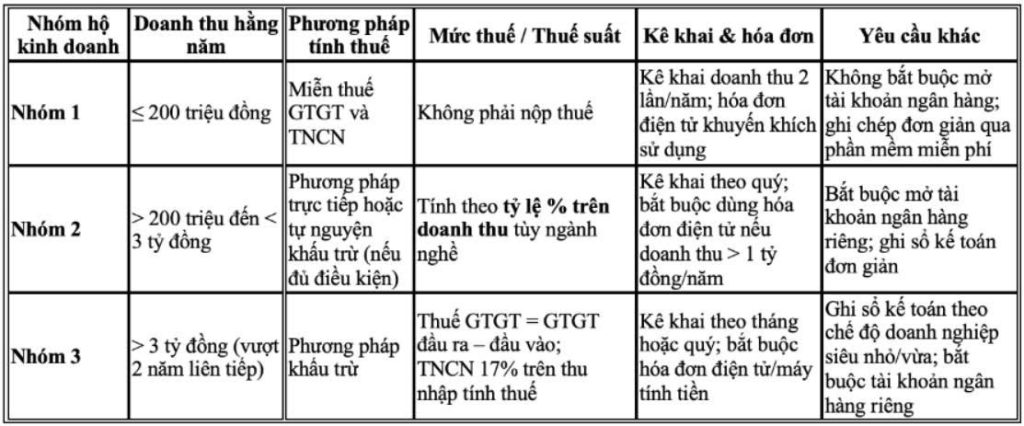

Theo quy định mới, cá nhân kinh doanh được chia thành ba nhóm dựa trên mức doanh thu hằng năm. Cụ thể:

Nhóm 1 gồm các cá nhân, hộ kinh doanh có doanh thu không quá 200 triệu đồng/năm.

Những hộ, cá nhân kinh doanh thuộc nhóm này được miễn hoàn toàn thuế giá trị gia tăng và thuế thu nhập cá nhân. Thay vì phải kê khai thường xuyên, các hộ chỉ cần kê khai doanh thu 2 lần/năm vào thời điểm đầu/giữa/cuối năm để xác định nghĩa vụ thuế.

Theo Bộ Tài chính, việc sử dụng hóa đơn điện tử có mã dù không bắt buộc nhưng vẫn được khuyến khích, đặc biệt trong các giao dịch với người tiêu dùng. Thay vào đó, việc ghi chép doanh thu được thực hiện dưới hình thức đơn giản, với sự hỗ trợ phần mềm miễn phí từ cơ quan thuế.

Đồng thời, nhóm này cũng không bắt buộc phải mở tài khoản ngân hàng phục vụ cho hoạt động kinh doanh.

Nhóm 2 bao gồm các cá nhân, hộ kinh doanh có doanh thu từ trên 200 triệu đến dưới 3 tỷ đồng mỗi năm.

Đối với thuế giá trị gia tăng, các chủ thể nhóm này nộp theo phương pháp trực tiếp, tính theo tỷ lệ phần trăm trên doanh thu hoặc đăng ký tự nguyện theo phương pháp khấu trừ trong trường hợp đáp ứng đủ điều kiện. Mức thuế cụ thể theo phương pháp trực tiếp là 1% cho phân phối, cung cấp hàng hóa; 5% cho dịch vụ, xây dựng không bao thầu vật liệu; 3% cho sản xuất, vận tải, dịch vụ gắn với hàng hóa, xây dựng có bao thầu vật liệu và 2% cho hoạt động kinh doanh khác.

Tương tự, đối với thuế thu nhập cá nhân cũng được tính theo tỷ lệ phần trăm trên doanh thu tùy theo ngành nghề và thực hiện kê khai thuế theo quý, bốn lần/năm và thực hiện quyết toán thuế vào cuối năm.

Trong nhóm này, nếu hộ kinh doanh có doanh thu trên 1 tỷ đồng/năm và thuộc nhóm ngành bán lẻ, dịch vụ trực tiếp đến tay người tiêu dùng theo quy định tại Nghị định 70 năm 2025 phải xuất hoá đơn điện tử từ máy tính tiền có kết nối với cơ quan thuế.

Các hộ kinh doanh khác dưới 1 tỷ đồng/năm không bắt buộc xuất hoá đơn nhưng Bộ Tài chính lưu ý vẫn nên ghi chép doanh thu.

Đối với các hộ kinh doanh mà có doanh thu trên 3 tỷ/năm, trong 2 năm liên tiếp trên cơ sở theo dõi của cơ quan thuế thì năm thứ 3 sẽ chuyển sang nhóm 3.

Nhóm 3 gồm những cá nhân, hộ kinh doanh ghi nhận doanh thu trên 3 tỷ đồng mỗi năm. Theo đó, đây là nhóm bắt buộc áp dụng phương pháp khấu trừ khi tính thuế giá trị gia tăng.

Đối với thuế thu nhập cá nhân, hộ kinh doanh thuộc nhóm này sẽ tính chịu mức thuế suất 17% trên tổng lợi nhuận, trong đó Lợi nhuận = doanh thu trừ chi phí hợp lý.

Theo quy định tại Đề án, các hộ có doanh thu trên 50 tỷ đồng/năm phải kê khai hàng tháng; trường hợp từ 3 đến 50 tỷ đồng được kê khai theo quý và quyết toán vào cuối năm. Đồng thời, việc sử dụng hóa đơn điện tử có mã hoặc hóa đơn khởi tạo từ máy tính tiền yêu cầu bắt buộc đối với nhóm này.

Ngoài ra, phải ghi sổ kế toán theo chế độ kế toán của doanh nghiệp siêu nhỏ hoặc doanh nghiệp vừa và mở tài khoản ngân hàng riêng cho hoạt động kinh doanh.

Phân loại 3 nhóm hộ kinh doanh. Nguồn: Đề án “Chuyển đổi mô hình và phương pháp quản lý thuế đối với hộ kinh doanh khi xoá bỏ thuế khoán”

Việt Nam hiện có khoảng 5,2 triệu hộ kinh doanh tạo ra gần 9 triệu việc làm, tương đương với khối doanh nghiệp tư nhân. Bộ Tài chính nhìn nhận, thực tế các hộ kinh doanh rất nhiều năm đã quen với thuế khoán nên bước đầu có phần ngại chuyển đổi, nhưng Bộ này khẳng định đây là một bước tiến quan trọng, thúc đẩy tính minh bạch và khuyến khích phát triển kinh tế tư nhân.